こんにちは暮らしっく不動産の門伝です。

確定申告が近づいてきました。 不動産売買をするとほぼ確定申告が必要なります。

昨日は、昨年不動産売却を行った方の税金の相談がありました。

少し難しそうな話とのことだったので、税理士さんも含めての相談会となりました。

ちょうど良さそうな話題だったので、ここで例として書きたいと思います。

もくじ

- 1.不動産の税金は難しい

- 2.国税局の説明

- 3.計算式

- 4.不動産売却の税金(相続した場合)

- 4-1.取得費(買った時の費用)

- 4-2.譲渡収入の金額

- 4-3.譲渡費用

- 5.特別控除額

- 5-1.特別控除を判定

- 6.相続財産を譲渡した場合の取得費の特例

- 7.課税額の計算

- 8.税率

- 9.相続時での所有期間の見方

- 10.税額を計算

- さいごに

1. 不動産の税金は難しい

不動産に係る税金はかなり難しいです。

今回は不動産の売却になりますが、「住んでいる場合」「長く持っていた場合」「その他特別な場合」などで、税額、控除(引かれるもの)が違ってきます。

もう「???」という人がほとんどです。

分かりやすく図を交えて書いていきたいと思います。

2. 国税局の説明

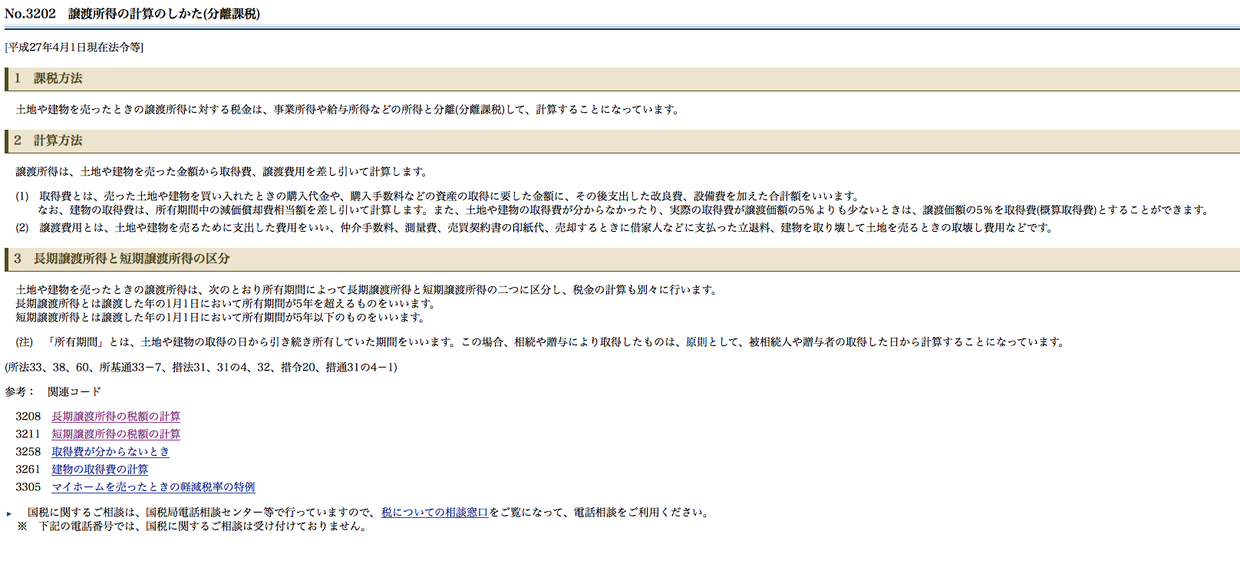

国税庁のホームページに、どのような税率になるのか説明があります。

国税庁タックスアンサー No.3202 譲渡所得の計算のしかた(分離課税)

https://www.nta.go.jp/taxanswer/joto/3202.htm

2のところに計算方法があるのですが、これがややこしい。

譲渡所得は、土地や建物を売った金額から取得費、譲渡費用を差し引いて計算します。

- (1) 取得費とは、売った土地や建物を買い入れたときの購入代金や、購入手数料などの資産の取得に要した金額に、その後支出した改良費、設備費を加えた合計額をいいます。

なお、建物の取得費は、所有期間中の減価償却費相当額を差し引いて計算します。また、土地や建物の取得費が分からなかったり、実際の取得費が譲渡価額の5%よりも少ないときは、譲渡価額の5%を取得費(概算取得費)とすることができます。- (2) 譲渡費用とは、土地や建物を売るために支出した費用をいい、仲介手数料、測量費、売買契約書の印紙代、売却するときに借家人などに支払った立退料、建物を取り壊して土地を売るときの取壊し費用などです。

簡単に説明すると。

売った金額から買った金額を引く。 そこから経費を引いて、残った金額が課税対象金額。

ざっくり簡単に説明するとこういうことです。

例があったほうが分かりやすいと思うので、今回のケースで説明していきたいと思います。

3. 計算式

譲渡収入金額ー(取得費+譲渡費用)ー特別控除額=課税譲渡所得金額

これが、不動産売却した時の計算式です。

聞き慣れない難しい言葉が並んでいますね。

今回のケースに当てはめながら、一つづつ解説していきたいと思います。

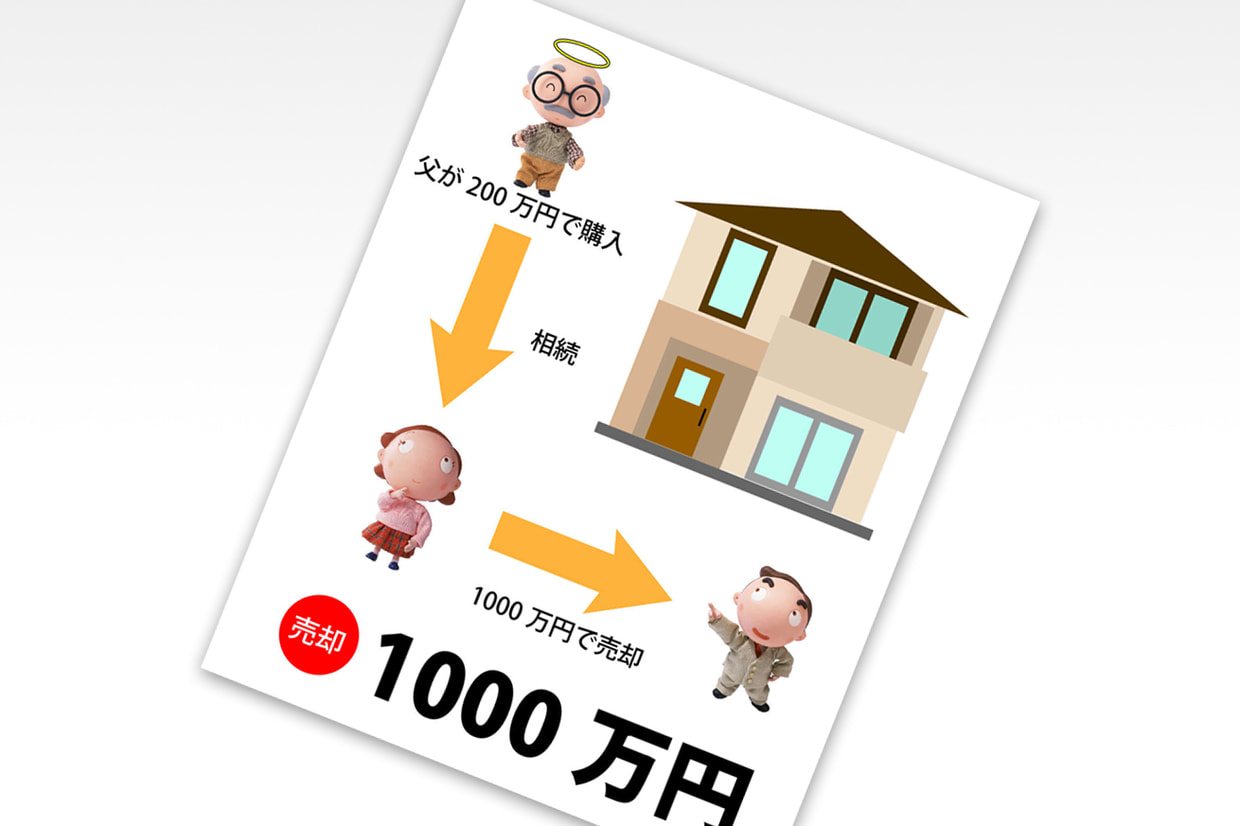

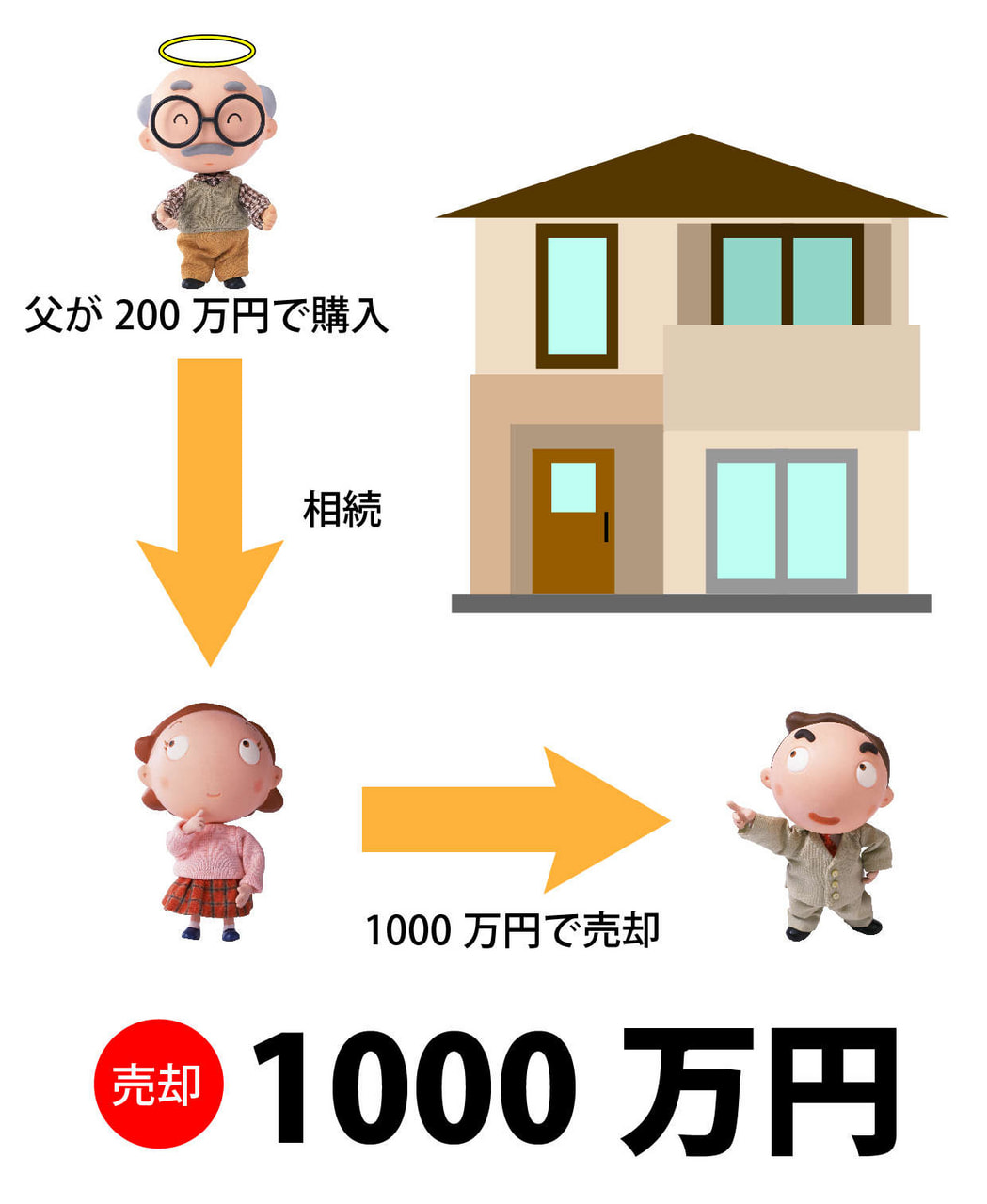

4. 不動産売却の税金(相続した場合)

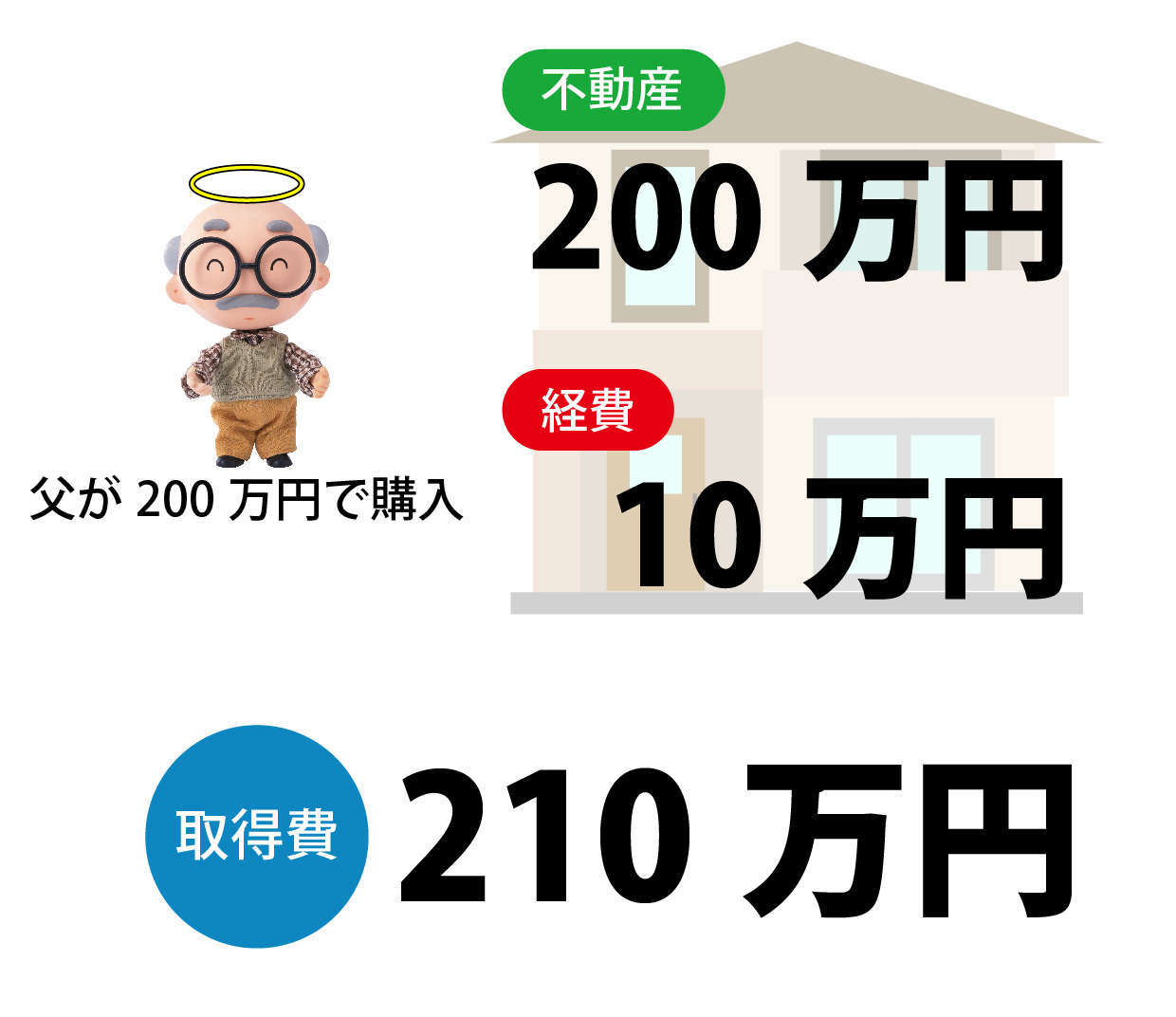

4-1. 取得費(買った時の費用)

まずは取得費。買った得の費用を計算します。

取得費は、買った時の「不動産の代金」と「その時掛かった経費」です。

今回の場合は、不動産代金が200万円。 買った時の経費が、10万円となっています。

買った時の経費はとしては、主に以下の様な経費が認められます。

| 買う時の経費 | 仲介手数料、リフォームや改良費、登録免許税、取得税、測量費、印紙代など |

ただ今回、買ったのが昔過ぎて、買った時の領収書などが残っていませんでした。

このようなケースは多いと思います。

(今日一緒だった税理士さんも「このパターンは多いんです」と言っていました)

取得費が分からない場合は、不動産を買った金額の5%が経費として認められます。

相続案件の場合は、50年前などかなり昔のことになることも多く、買った時の資料がない場合も多いです。

そのようなケースも想定して、国がきちんと定めています。

No.3258 取得費が分からないとき

[平成27年4月1日現在法令等]

譲渡所得の金額は、土地や建物を売った金額から取得費と譲渡費用を差し引いて計算します。

取得費は、 土地の場合、買い入れたときの購入代金や購入手数料などの合計額です。

建物の場合は、購入代金などの 合計額から減価償却費相当額を差し引いた額です。

しかし、売った土地建物が先祖伝来のものであるとか、 買い入れた時期が古いなどのため取得費がわからない場合には、取得費の額を売った金額の5%相当額とする ことができます。

また、実際の取得費が売った金額の5%相当額を下回る場合も同様です。

例えば、 土地建物を3,000万円で売った場合に取得費が不明のときは、売った金額の5%相当額である150万円を取得費とすることができます。出典:国税庁タックスアンサー No.3258 取得費が分からないとき

https://www.nta.go.jp/taxanswer/joto/3258.htm

取得費が分からない時は、買った金額5%が取得費となります。

ただし、これを使うときは一つ注意があります。

「これを使う場合は、相続人などが支払った登記費用などは取得費に含めることはできません。」

という、ルールがあります。

注意しましょう。

国税庁のHP、タックスアンサーそれぞれ細かく載っています。

詳しくはそちらをご覧ください。

取得費について

https://www.nta.go.jp/taxanswer/joto/3252.htm

取得費が分からないとき

https://www.nta.go.jp/taxanswer/joto/3258.htm

4-2. 譲渡収入の金額

不動産では、売却することを「譲渡」と言います。

譲渡収入というのは不動産を「売った金額」です。

今回は1,000万円で売れたので、譲渡収入金額は1,000万円です。

4-3. 譲渡費用

譲渡費用とは「売った時に掛かった経費」です。

売った時の経費も認められます。

認められる主な経費は以下の通り。

| 売る時の経費(譲渡費用) | 仲介手数料、印紙代、測量費、建物取壊し費用など |

詳しくは、国税庁のタックスアンサーをご覧ください。

譲渡費用

https://www.nta.go.jp/taxanswer/joto/3255.htm

5. 特別控除額

その不動産を「住むのに利用していた」場合などは、税金の控除があります。

「居住用財産の3,000万円控除」というキーワードは結構聞いたことがある人も多いと思います。

特別控除が適用されるのは、以下のような形です。

(2)?特別控除額?土地や建物を譲渡した場合の特別控除額は次のようになっています(特別控除は一定の要件を満たす場合に適用となります)。

- (イ)?収用等により土地や建物を譲渡した場合 ・・・ 5,000万円

- (ロ)?居住の用に供している家屋やその家屋とともにその敷地を譲渡した場合 ・・・ 3,000万円

- (ハ)?特定土地区画整理事業等のために土地を譲渡した場合 ・・・ 2,000万円

- (ニ)?特定住宅地造成事業等のために土地を譲渡した場合 ・・・ 1,500万円

- (ホ)?平成21年及び平成22年に取得した国内にある土地を譲渡した場合・・・1,000万円

- (ヘ)?農地保有の合理化等のために農地等を譲渡した場合 ・・・ 800万円

?(ホ)以外の特別控除額は、長期譲渡所得、短期譲渡所得のいずれからも一定の順序で控除することができます。(ホ)の特別控除額は、長期譲渡所得に限り控除できます。

- (注1)?長期譲渡所得は、譲渡した年の1月1日現在で所有期間が5年を超える土地建物を、また、短期譲渡所得は譲渡した年の1月1日現在で所有期間が5年以下の土地建物をそれぞれ譲渡したことによる所得をいいます。

- (注2)?土地、建物の譲渡所得から差し引く特別控除額の最高限度額は、年間の譲渡所得全体を通じて5,000万円です。

出典:国税庁 タックスアンサー

No.3202 譲渡所得の計算のしかた(分離課税)

5-1. 特別控除を判定

今回のケースで特別控除があるかを判定してみます。

今回のケース、Aさんは住まいとして利用していません。

別のマンションに住んでいて、相続を受けてからも相続で受けた不動産には住んでいません。

このような場合は、居住用財産の3,000万円控除は使えません。

「住んでいない」ということは、「居住用財産の特例は使えない」となります。

「居住用財産」というワードが出てきて少し難しい印象を持つ人もいると思いますが、「居住用財産」=「マイホーム」と考えれば分かりやすいと思います。

ただし持ってるだけではダメで、住んでいないといけません。

【照会要旨】

夫甲は、妻乙とともに居住の用に供していた甲所有の家屋Aを売却するため、新たに取得した家屋Bに乙とともに転居しました。

甲は、家屋Aを売却する以前に死亡したため、乙は相続により家屋A、Bを取得し、家屋Bについては引続き居住の用に供し、家屋Aについては甲が予定していたように空家にした日から租税特別措置法第35条に規定する所定の期間内に譲渡するつもりです。

この場合、乙の行う家屋Aの譲渡については、租税特別措置法第35条の特例は適用できませんか。【回答要旨】

乙は、家屋Aを所有者として居住の用に供したことがないので、家屋Aは、乙の居住用財産ということはできません。したがって、照会の場合の家屋Aの譲渡については租税特別措置法第35条の特例を適用することはできません。

出典:相続人が譲渡する被相続人の居住用財産(国税庁HPより)

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/shitsugi/joto/18/05.htm

この場合は、夫婦での事例ですが、家屋A、家屋Bを相続で受けたけど、住んでいない家屋Bには控除はなしとあります。

裁判の事例もあります。

国税不服審判所

http://www.kfs.go.jp/service/MP/12/0102060200.html

6. 相続財産を譲渡した場合の取得費の特例

相続の場合、特例があります。 もちろん条件はあります。

(1)相続財産を譲渡した場合の取得費の特例 概要

相続により取得した土地、建物、株式などを、一定期間内に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算することができるというものです。出典:国税庁 タックスアンサー No.3267 相続財産を譲渡した場合の取得費の特例

https://www.nta.go.jp/taxanswer/joto/3267.htm

相続で手に入れたものは、一定期間のうちに売った場合、相続税額のうち決められた金額を取得に入れても良いですよ、ということです。

条件は以下の通り。

(2) 特例を受けるための要件

- イ 相続や遺贈により財産を取得した者であること。

- ロ その財産を取得した人に相続税が課税されていること。

- ハ その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

出典:国税庁 タックスアンサー No.3267 相続財産を譲渡した場合の取得費の特例

https://www.nta.go.jp/taxanswer/joto/3267.htm

今回の場合は、「翌日以後3年を経過する日までに譲渡していること」に当てはまりませんでした。

なので、この特例は使うことが出来ませんでした。

ここはちょっと難しいので、またしっかりと解説したいと思います。

とりあえず詳しくはタックスアンサーをご覧ください。

国税庁 タックスアンサー No.3267 相続財産を譲渡した場合の取得費の特例

https://www.nta.go.jp/taxanswer/joto/3267.htm

7. 課税額の計算

計算式は、冒頭で書いた通りです。

譲渡収入金額ー(取得費+譲渡費用)ー特別控除額=課税譲渡所得金額

今回の課税対象額は、710万円となりました。

まだ続きます。

次は税率です。

8. 税率

不動産売却で利益が出ていた場合は、税金が掛かります。

税率は所有の期間で、2つに分かれます。

5年以上か、5年以下か、これが分かれ目です。

3 長期譲渡所得と短期譲渡所得の区分

土地や建物を売ったときの譲渡所得は、次のとおり所有期間によって長期譲渡所得と短期譲渡所得の二つに区分し、税金の計算も別々に行います。

長期譲渡所得とは譲渡した年の1月1日において所有期間が5年を超えるものをいいます。

短期譲渡所得とは譲渡した年の1月1日において所有期間が5年以下のものをいいます。(注) 「所有期間」とは、土地や建物の取得の日から引き続き所有していた期間をいいます。この場合、相続や贈与により取得したものは、原則として、被相続人や贈与者の取得した日から計算することになっています。

出典:国税庁タックスアンサー No.3202 譲渡所得の計算のしかた(分離課税)

分かりにくいのが「譲渡した年の1月1日において」というところ。

普通に計算して「5年経過」ではなく、「売った年の1月1日で5年を超えているか」というところが期間の判別ポイントとなります。

2010年3月1日に買って、2015年3月1日に売った場合は、長期譲渡所得にはなりません。

| 買った日 | 2010年3月1日 |

| 売った日 | 2015年3月1日 |

| 売った日の年 | 2015年 |

| 売った日の1月1日 | 5年10ヶ月 |

| 所有期間 | 短期譲渡所得 |

この「譲渡した年の1月1日」というのが、非常にややこしいです。

これもまた別で詳しく解説したいと思います。

また住んでいた場合には、特例にもありますが、今回は住んでいなかったので省きます。

次は、今回のケースで所有期間を見ていきます。

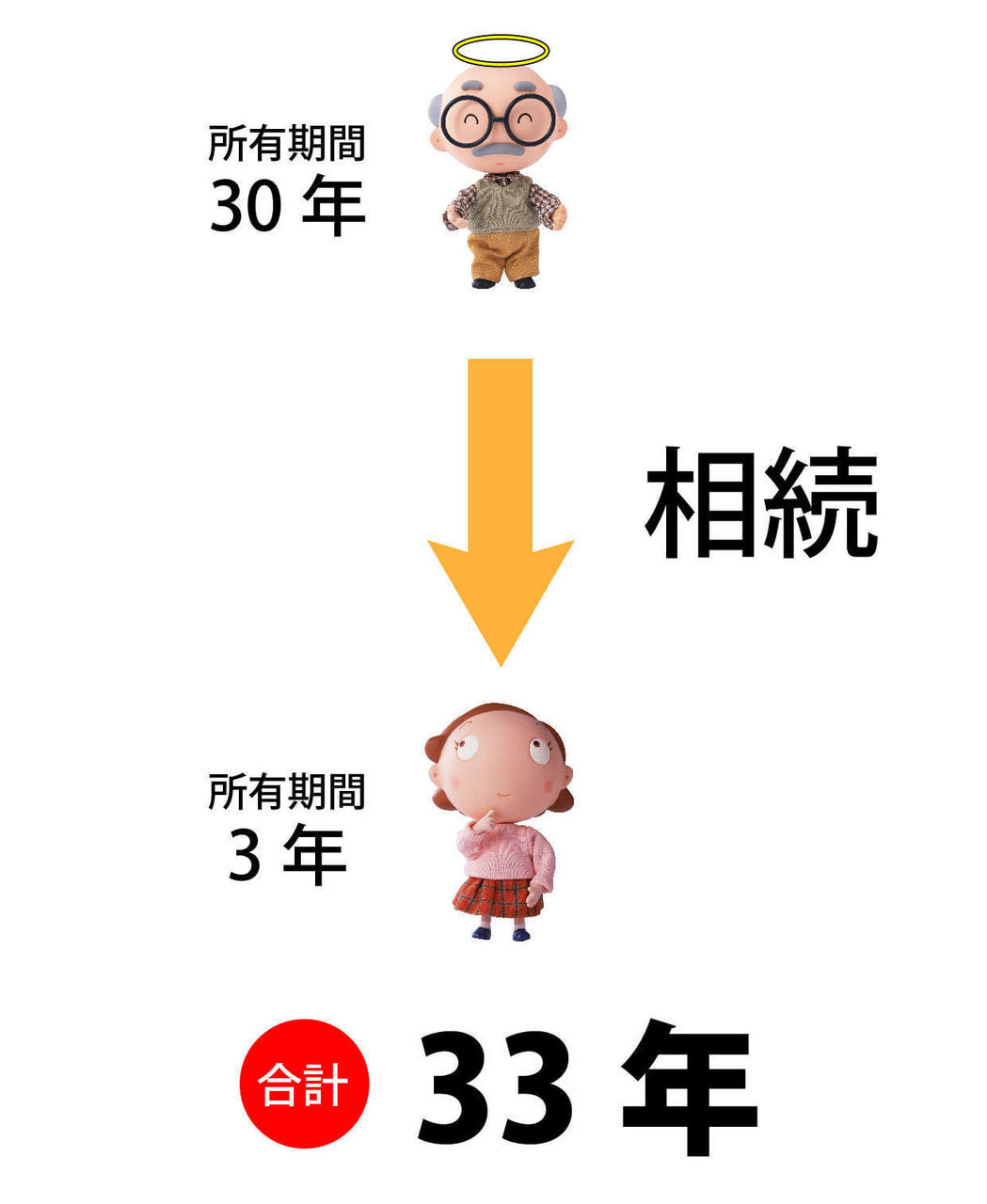

9. 相続時での所有期間の見方

相続で不動産を受けた場合は、前の人の期間も受け継ぎます。

33年、これが今回の所有期間となります。

よって「長期譲渡所得」となります。

税率は、所得税が15%、住民税が5%です。(別途、復興特別所得税0.315%)

10. 税額を計算

今回の課税対象額は710万円です。

これに税率をかけて計算します。

| 所得税(15.315%) | 71015.315% | 108.7万円 |

| 住民税(5%) | 7105% | 35.5万円 |

このようになります。

さいごに

「意味が分からない」という人も多いと思いますが、これが不動産にかかる税金です。

でもこれは一部です。買った時にも税金は掛かりまし、住んでいても固定資産税、都市計画税がかかります。

またマイホームを売却して、買い換えた場合などでは特例もあったりして、今回の計算方法では当てはまらなくなります。

今回、関係のない部分については一部省略したところもありますが、イメージは掴めたと思います。

「不動産相続 税金」などで検索すると「売却!」「3年以内に売却すると節税!」など、売ることを煽る記事が多いですが、売るばかりが得ではありません。

「面倒くさい」という印象を持つ人も多いですが、場所によっては活用もできて不動産収入を得ることもできます。

もちろん売却してしまったほうが良いケースもあります。

いろいろことを把握して、数字に出してから、保有するか売却するかの判断をすると良いと思います。

不動産屋は基本的に売却を勧めてくることが多いですが、売却が最善とは限りません。

それでは今日はこのあたりで